百亿公司董事长被查,或牵扯光伏巨头!13.6亿元定增受影响!

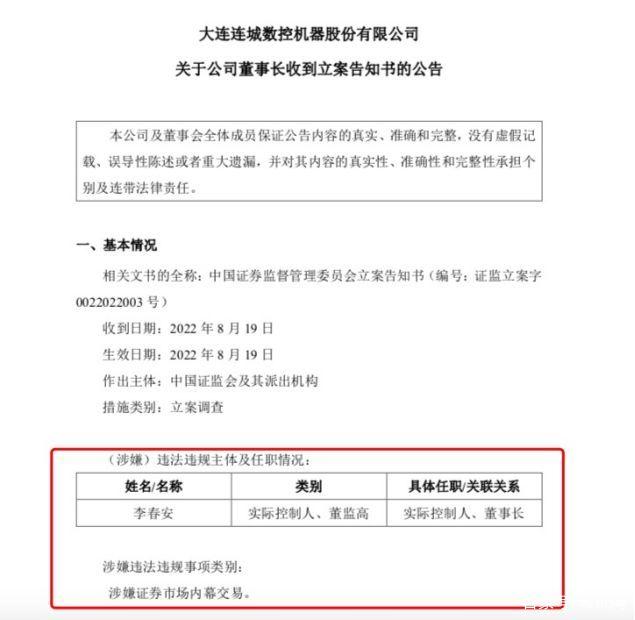

8月19日晚间,连城数控(835368.BJ)披露,公司董事长李春安涉内幕交易被证监会立案调查!

随后,公司在回复北交所问询函中表示:

李春安涉嫌内幕交易标的并非本公司股票,也不涉及北交所其他公司股票。

公司还表示,李春安被立案调查未影响其在公司履职,公司日常经营管理由公司高管团队负责,生产经营工作秩序正常,各项业务稳步推进,董事长被立案调查不会对公司生产经营、规范运作、重大事项决策等方面产生重大影响。

图片来源:连城数控公告

不过,因董事长被证监会立案调查,所以连城数控暂不符合向特定对象发行股票的条件。连城数控直言,公司正在探讨相关方案以消除前述事项对股票发行的影响,同时也将根据后续处理进展确定股票发行事项的相关安排。

21世纪经济报道记者注意到,李春安除了担任连城数控董事长之外,还持有两家新三板公司以及光伏巨头隆基绿能(601012.SH)的股份。

截至周五(8月19日)收盘,连城数控股价跌2.32%报80元/股。

13.6亿元定增受阻

连城数控成立于2007年,是一家光伏与半导体设备制造商。2020年7月挂牌新三板,2021年作为精选层企业平移至北交所上市,截至8月19日收盘,公司市值186亿元,位居北交所市值第二名。

记者注意到,今年7月15日,连城数控曾发布一则定增草案,拟向特定对象发行股票不超过3900万股,募集资金13.6亿元,发行对象尚未确定。

连城数控称,上述募集资金将主要用于扩产、补充流动资金。

其中,3.06亿元用于单晶炉扩产,3.94亿元用于光伏电池片和光伏组件设备项目,1.38亿元用于第三代半导体材料碳化硅衬底加工装备生产项目,1.68亿元用于电子级银粉扩产项目,3.55亿元用于补充流动资金。

对于定增目的,连城数控提到:一是扩大现有晶体硅设备产能,加大对光伏产业链中电池片和组件制造设备的投入;二是深入布局光伏核心辅材产业,减少下游产能周期性波动对业绩的影响;三是把握第三代半导体产业发展的新机遇,提升半导体设备销售规模;四是补充流动资金。

对于募投项目进展,连城数控称,“公司股票发行所涉募投项目正根据实际进度安排正常开展,公司将通过以自有资金、自筹资金先行投入的方式解决募投项目的资金需求,尽可能保障各募投项目建设进度不受影响。”

不过,从当前连城数控的财务情况来看,以自有资金完成产能扩张几无可能。财务数据显示,截至2022年一季度末,公司账面货币资金为4.02亿元,交易性金融资产1.37亿元。

据连城数控披露,李春安明确表示,如连城数控生产经营存在相关资金需求,他将以无息借款的方式为公司提供财务资助。

2022年3月,李春安以355亿元财富位列《2022家大业大酒·胡润全球富豪榜》第582名。有了李春安的承诺,连城数控扩产计划按时完成的可能性大幅提升。

或牵扯光伏巨头

记者注意到,目前,李春安除了担任连城数控董事长之外,还持有两家新三板公司隆基电磁(873425.NQ)、隆基仪表(873628.NQ)和上交所上市公司隆基绿能的股份,持股比例分别为17.12%、14.46%、2.11%。

巧合的是,19日晚间,隆基电磁公告称,公司持股22.78%的实际控制人之一、董事、总经理赵能平,因涉嫌证券市场内幕交易等行为被证监会立案调查。赵能平还同时持有隆基仪表5.99%股份。

上述企业名字中均带有“隆基”字眼,而其中最知名的无疑是隆基绿能。

公开信息显示,李春安生于1968年10月10日,1986年9月考入兰州大学物理系,在那里结识了一生之友李振国、钟宝申,三人后来合力把隆基绿能推上了光伏巨头的宝座,一度被外界称为“隆基三剑客”。

钟宝申现任隆基绿能董事长,隆基仪表董事长、隆基电磁董事等职务,与李春安的资产版图多有重叠。同时,两人还是连城数控共同的实际控制人,合计持有后者35.03%的表决权。

连城数控曾在2021年年报中称,钟宝申主要主持隆基绿能生产经营工作,并不直接参与公司日常经营管理。公司向隆基绿能获取的订单履行了严格的竞争性谈判和招投标流程,钟宝申的任职并不直接影响两家公司的合作关系。

就连城数控自身的发展轨迹来看,其发展壮大过程中,一度依靠来自隆基绿能的订单支撑。2021年,公司向隆基绿能销售占比高达72.42%。

不过,8月20日,有连城数控相关人士对记者表示,公司正致力于降低对单一大客户的依赖,积极开发新客户。

值得一提的是,今年5月,公司在回答投资者提问时称,截至2022年第一季度末,公司在手订单中非隆基客户订单约占80%左右。

另一边,李春安已将所持隆基绿能大部分股权转让给高瓴资本。2020年12月20日,隆基绿能公告,李春安拟向高瓴资本转让公司约2.263亿股股份,转让价格为70元/股,交易对价总额158.41亿元。

李春安减持后,隆基绿能股价在此后的时间里,最高冲至73.53元/股,8月19日收盘价为56.12元/股。

北交所紧盯“关键少数”

内幕交易破坏市场交易的公平原则,损害投资者合法权益,为新《证券法》所明令禁止。

法律界人士表示,一旦构成内幕交易,根据新《证券法》,不仅没收违法所得,最高还会被处以10倍罚款;没收违法所得或违法所得不足50万元的,会被处以50万元以上500万元以下罚款。

记者注意到,在连城数控董事长被证监会立案调查前,北交所市值“一哥”贝特瑞(835185.BJ)董事长也因涉内幕交易被证监会立案调查,50亿元定增受到波及,不过该董事长仍在换届选举中获连任。

更早之前,北交所公司生物谷(833266.BJ)原实控人因资金占用等问题在5月份被证监会立案调查,成为北交所开市以来首个被立案调查的公司,此后上市公司易主,诉讼也接踵而至。

实际上,上市公司董事长不仅很大程度上决定着上市公司的走向,也切实影响公司治理与信息披露的质量等。同时,若存在资金占用、违规担保、内幕交易等违规事项,则会严重损害投资者的利益。

因此,紧盯包括上市公司实际控制人、董监高等“关键少数”,是提升北交所上市公司质量的核心。

21世纪经济报道记者获悉,近期北交所针对上市公司“关键少数”加强合规意识与监管推出一系列举措,包括对“关键少数”开展内幕交易防控培训、组织“关键少数”签署规范运作承诺书、在企业上市日组织“监管第一课”等等。

据了解,北交所后续还将持续强化“关键少数”监管,牢牢守住风险底线。

一是加强“关键少数”行为监管,特别是公司对外投资、控股股东股权质押、二级市场交易等,防范资金占用、违规担保、内幕交易等情形的发生。

二是重点关注“家族化”“一人兼多职”的公司,聚焦重大事项决策程序,防范公司内部控制失效。

三是加强科技监管,在科技监管系统中增加“关键少数”监管画像模块,提高风险发现能力,及时应对和处置。

四是加大对“关键少数”的严重违规行为的处罚力度,加强与行政监管的衔接,触及立案标准的及时移送立案,追究行政或者刑事责任。