家用空调出口冷年盘点,看六大洲数据哪家强?

受原材料价格上涨、海外高通胀以及疫情反复的影响,全球市场的家用空调消费需求都受到抑制。据产业在线数据显示,2022冷年中国家用空调出口量小幅下滑至6370.1万台,同比减少0.8%。不过由于成本上涨导致空调产品均价上浮,尽管销量惨淡,销售额仍实现了同比14.3%的增长,市场规模达到133.1亿美元。

近两年,全球经济变化面临的压力明显,原材料价格高位震荡,在高通胀和货币政策收紧影响下,全球宏观经济可能出现滞胀到衰退的轮动。2022冷年,尤其是春节过后,家用空调内外销市场均承压,外销占比出现了小幅下滑。

从月度数据表现来看,2022冷年8-3月,家用空调出口整体呈现上升局面,且涨势较好,尤其是今年一季度的出口旺季,形势一片大好。在内销市场需求不景气的情况下,良好的出口为企业发展提供了信心,也为行业增速提供了保障。从4月开始,海外需求明显不足,高通胀带来购买力下降,消费行为转变,叠加地缘冲突等因素,出口结束了2年连涨的局面,连续三个月下滑。7月受极端高温天气带动,家用空调出口量有所回升。

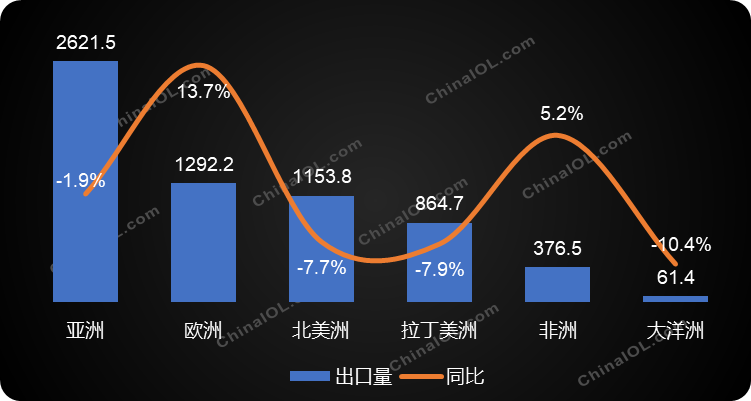

细分洲别来看,2022冷年中国家用空调出口仅欧洲、非洲实现了增长,出口的主力区域亚洲、北美洲以及拉丁美洲和大洋洲市场同比都出现了不同程度的下降。

2022冷年中国家用空调细分洲别出口走势(万台)

亚洲:-1.9%

亚洲是中国空调出口的最大区域市场,受全球通胀高企,叠加今年上半年日本经济持续低迷等因素影响,2022冷年中国出口亚洲家用空调为同比下降1.9%。

从重点国别来看,日本的家电市场成熟,空调普及率相对较高,中国对日本出口空调多为日企在华生产返销,2022冷年出口量明显回落,较去年同期下降21.7%。印度市场恢复较快,但是由于复杂的政治和经济环境,政府通过征收关税门槛、设置技术壁垒或限制进口来保护自身利益,以鼓励国内生产,促进民族工业发展,导致我国对印度出口量不断下滑。

东盟国家表现良好,得益于RCEP的签订生效,以及疫情后东南亚经济稳步复苏,特别是越南、泰国、马来西亚等主要成员国第二季度GDP均实现正增长,带动了当地市场消费的快速回暖,2022冷年我国对东盟地区出口实现了3.0%的增长,其中,泰国市场同比增幅达到34.7%。由于东盟人口基数高,消费潜力大,对该区域出口或有持续向好的态势。

另外受美国上调关税政策影响,中国对美直接出口优势正在减弱,因此许多制造商已将面向美国市场的生产转移到东南亚,以缓解中国产能过度集中的问题,泰国等东南亚国家已逐渐成为中国空调制造的转口中心。

2022冷年我国家用空调对中东地区的出口量为1019.3万台,同比增长3.8%,总体表现为稳中有进,主要是由于二季度中东地区经济回暖有效促进了消费需求。排名前三的贸易伙伴国中,阿联酋实现23.6%的高增长,2022年一季度阿联酋石油产量的增加以及非石油经济的显著改善促进了经济强劲发展,从而带动消费增长,也带动了中国对中东地区整体出口量的上扬。

欧洲:+13.7%

2022冷年中国家用空调出口欧洲市场实现了13.7%的同比增长,成为出口增速最快的区域市场。欧洲今年夏天出现罕见的极端高温天气,使得当地空调市场一度呈现出供不应求的局面,拉动了增长。此外,由于部分空调企业出口空气源热泵与空调报关使用同一个编码,在欧洲能源紧张的背景下,市场对热泵需求量激增,也拉动了空调出口数据的增长。

极端天气虽然为空调出口带来一些机遇,但深入了解欧洲空调市场仍存在诸多挑战,主要原因来自3个方面:首先,极端高温天气为偶发事件,常规的夏天气温并不高,欧洲消费者根深蒂固的环保意识难以被改变。其次,欧洲人工费用普遍较高,安装空调的费用甚至高出空调本身很多倍。最后一点也最为关键,今年初爆发的俄乌冲突导致欧盟地区能源紧张,加之欧洲各国通胀高企,消费者的信心普遍不足。极端天气过后,电力紧张的影响持续存在,严重打击了欧洲主流国家消费者新增购买空调的意愿。

此外,极端天气使得全球变暖的话题再度成为焦点。F-gas法案以及基加利修正案的实施,可能使欧洲更加重视对HFCs制冷剂的管控,这对中国空调企业的出口产品提出了更高的环保要求。未来基于长远利益和可持续发展的考虑,无害臭氧层且低碳环保的R290将作为主要制冷剂替代产品,但由于其对于安装以及技术的要求较高,普及尚存在一定难度,空调制冷剂替代将是全行业面临的一个长期挑战。

北美洲:-7.7%

北美市场受美国通胀高企、家电类商品库存高位以及市场需求不振等影响,出口市场表现较为平淡,据产业在线数据显示,2022冷年中国家用空调出口北美洲市场规模为1153.8万台,同比下降了7.7%。

其中,美国是北美洲最大的出口市场,随着疫情补贴政策逐步退出,美国终端市场消费需求增速放缓,加之中美贸易摩擦导致的一系列影响,2022冷年中国家用空调出口美国市场同比下降了8.8%。

拉丁美洲:-7.9%

受去年高基数、上半年俄乌危机引发的供应链扰动和全球通胀高企,以及拉美多国货币贬值等因素影响,2022冷年拉丁美洲市场低迷,出口量同比下滑7.9%,较去年同期28.6%的增长大幅收窄。

拉美地区的普遍性汇率贬值是影响我国空调出口的主要因素之一,今年1月至今,拉美国家面临美国加息和全球衰退的双重打击,多国货币集体转弱。主要出口国家中,巴西市场缩水严重,同比下降超35%;墨西哥则逆势上涨,2022冷年出口量同比提升20.5%,目前更是赶超美国,成为出口量排名前三的国家之一。另外,贸易壁垒叠加疫情影响,正使全球产业向本地市场收缩,因此墨西哥也成为继中国之后,面向美国市场的重要生产基地,重要性不言而喻。

非洲:+5.2%

非洲基数较低,2022冷年我国对非洲出口量为376.5万台,同比上涨5.2%。其中,对前三大贸易伙伴尼日利亚、南非和科特迪瓦的出口量分别为86.7万台、40.3万台以及27.0万台,出口同比增速分别为-6.2%、12.1%和64.1%,相较去年同期增幅扩大。

2022年,持续的全球经济波动给外部依赖程度较高的非洲市场带来下行压力,俄乌冲突让本就通胀率高企的非洲国家更加困难,特别是东非资源贫乏的国家。目前,非洲多国面临的能源和粮食危机将有可能导致非洲出口市场面临更多不确定性和挑战。

大洋洲:-10.4%

受拉尼娜现象引发的强降水等极端气候影响,大洋洲是降幅最大的市场,2022冷年中国出口大洋洲的家用空调量仅为61.4万台,同比下降10.4%。其中对第一大贸易伙伴国澳大利亚的出口规模为45.4万台,同比减少了15.5%,也由此决定了整个大洋洲的需求处于下降态势。

总体来看,2022冷年中国家用空调出口在不同区域市场表现差异很大。除了各区域的地理经济等条件影响外,汇率也是影响中国家用空调出口的一大因素。4月初人民币兑美元达到6.34后,开始缓慢回落,4月到5月的一段时间加速贬值,8月份贬值速度再次加快,半个月时间从6.73跌破至6.92,为2020年8月以来首次。从4月1号到8月31号,整体上人民币汇率贬值幅度达到8%。

人民币贬值给中国出口的家用空调带来一定的价格优势,出口订单或将有所提升。同时也看到,虽然汇率下跌,但出口主要国家的消费者信心指数处于较低水平,对于企业来说盈利还是有限。此外,2022年美国进入加息通道,财政和消费刺激计划陆续退出,欧美消费支出增长动力减弱,通胀难以在短期内消除,这些都给空调销售带来不利影响,因此在机遇和挑战并存的2023冷年,企业还需谨慎以待。